Перспективы развития гостиничного рынка в России на 2020-2024 гг.

Для гостиничных консультантов данная ситуация не является удивительной: слишком часто результатом исследований, заказанных потенциальными инвесторами для расчета целесообразности инвестирования в новые гостиницы, становится решение «отказаться от реализации» или, в лучшем случае, «вернуться к проекту в случае изменения конъюнктуры рынка».

Какова динамика развития гостиничного рынка России и какие факторы являются решающими для инвесторов при принятии решения о строительстве новых гостиничных объектов, рассказывает Марина Усенко, партнер департамента гостиничного бизнеса и туризма ООО «Кушман энд Вэйкфилд».

Методы сбора и учета информации на гостиничном рынке нашей страны все еще несовершенны, поэтому оценить его реальные размеры в России все-еще сложно. Росстат осуществляет централизованный учет всех коллективных средств размещения, к которым относятся гостиницы и аналогичные средства размещения, специализированные заведения (включая санатории и летние лагеря отдыха), а также прочие предприятия размещения (включая кемпинги и молодежные общежития) — все они предлагают услуги размещения, эпизодически или регулярно. Понятно, что круг подобных заведений слишком широк, а целевые аудитории — слишком различны, чтобы их можно было анализировать и сопоставлять между собой.

Применительно к гостиничному сегменту ООО «Кушман энд Вэйкфилд» отслеживает и ведет учет гостиничных номеров и объектов сетевого формата, которые, в большинстве своем, представляют собой предложение современного качества, более-менее унифицированного в рамках заявленных брендов. При этом следует подчеркнуть, что сетевые компании включают в себя как международные (Accor, Hilton, IHG, Marriott, Radisson Hotel Group и прочие), так и российские (Amaks, Azimut, Cosmos Group, GOST, Marins Group и проч.) гостиничные управляющие организации.

Развитие рынка: вчера, сегодня и завтра

Согласно данным ООО «Кушман энд Вэйкфилд», по состоянию на середину 2019 года в России насчитывалось 64 447 номеров в сетевых отелях современного качества. В стадии разработки или строительства (с середины 2019 г. по конец 2024 г., включительно) числится еще 16 408 номеров.

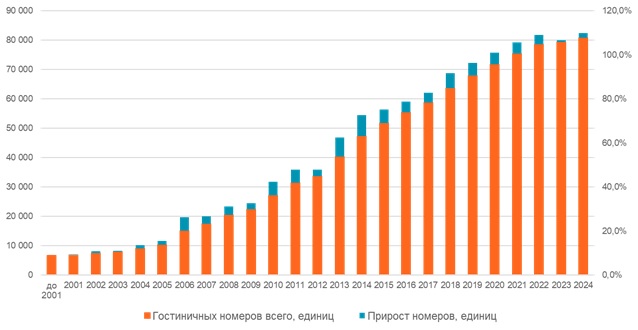

До 2001 года характер развития рынка был, скорее, органическим: рост достигался за счет открытия единичных проектов. И лишь в 2006 году процесс набрал существенные обороты, что отразилось на темпах прироста нового предложения на рынке. Наиболее активные темпы прироста — на 15-45% по сравнению с предыдущим годом — наблюдались в 2004-2008 годах, что происходило на фоне сильного разогрева рынка, а также 2010-2011 годах и 2013-2014 годах (16-21% прироста).

График 1: Прирост предложения гостиничных сетевых номеров в России

Источник: ООО «Кушман энд Вэйкфилд», 2019 г.

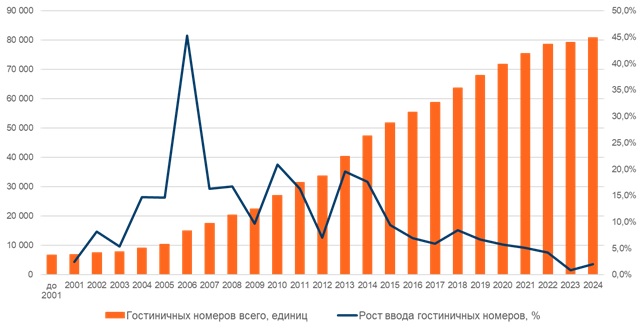

График 2: Темпы ввода гостиничных сетевых номеров в России

Источник: ООО «Кушман энд Вэйкфилд», 2019 г.

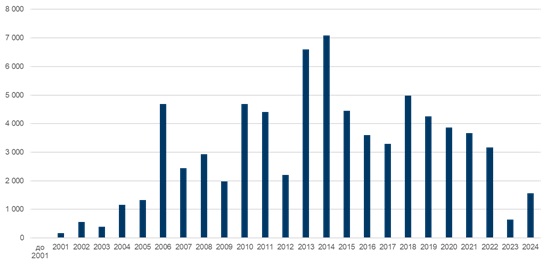

Чистый прирост, отражающий количество введенных номеров по годам (см. График 3 ниже) показывает схожую картину. Однако в этом случае 2013-2014 годы стали наиболее результативными и принесли 6,5-7 тыс. номеров в год. Третьим по объему введенных номеров за весь период наблюдений стал футбольный 2018 год, тогда было введено около 5 тыс. номеров.

График 3: Чистый прирост сетевых гостиничных номеров — по годам

Источник: ООО «Кушман энд Вэйкфилд», 2019 г.

Если смотреть на усредненные показатели чистого прироста за весь период наблюдений с 2001 по 2024 годы, то среднегодовые объемы нового строительства составляют около 3 тыс. номеров, обеспечивая среднегодовой же темп прироста в 11%. Однако заявленные или уже строящиеся гостиницы (всего порядка 12,9 тыс. номеров), которые могут быть введены в строй в период 2020-2024 гг., обеспечат рынку уже только 2 процента прироста в год — из расчета 2,5 тыс. номеров в среднем в течение будущей пятилетки. Таким образом, налицо — существенное замедление темпов роста рынка.

Что и где строится?

Географически, все сетевые гостиницы/номера можно распределить на три большие группы: Москва, Санкт-Петербург и все остальные рынки страны. Из действующих сетевых объектов страны — 29% номерного фонда размещается в Москве, еще 15% — в северной столице, а на долю остальных городов приходится 56%.

При этом ресурсы региональных рынков еще далеко не исчерпаны. В российских регионах есть большое количество городов, где гостиницы современного качества либо отсутствуют как класс, либо суммарных объем номерного фонда современного качества минимален. Но, несмотря на эти вводные, текущая экономическая ситуация в стране не прощает ошибок в инвестициях в новые объекты, поэтому заставляет инвесторов делать ставку на беспроигрышные варианты. В связи с этим, привлекательность московского рынка только растет: 39% номеров в будущих проектах сконцентрированы именно здесь, а доля Петербурга и других городов снижается: 10% и 50%, соответственно.

Впрочем, «непотопляемая» позиция московского рынка, по факту, таковой не является, в чем профессиональные гостиничные консультанты, к сожалению, убеждаются на регулярной основе. Последний из примеров — это корректировка наших собственных прогнозов по увеличению предложения в 2019 году. Из-за смещения ожидаемого открытия двух новых проектов на 2020 год, по состоянию на конец первого полугодия текущего года стало очевидно, что фактический прирост предложения современного качества по результатам года составит не 3,6%, как ожидалось в первом квартале, а всего 0,6%.

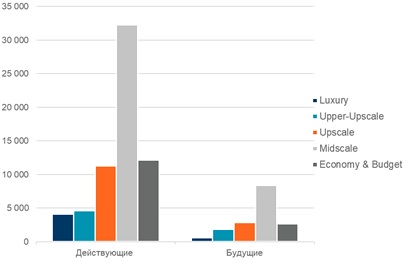

Текущая экономическая ситуация заставляет инвесторов строже подходить к выбору ценовой ниши для гостиницы, поэтому доля проектов категории Luxury сокращается. Вместе с ним падает средний номерной фонд на один объект: 125 единиц против 230, как раньше. На этом фоне доля гостиничных номеров более востребованных категорий — экономичного стандарта до высокого — остается практически неизменной: 85% — по сравнению с 86% для действующего номерного фонда. Иными словами, инвесторы считают спрос на данного рода средства размещения достаточно устойчивым, поэтому готовы инвестировать средства в подобные отели.

График 4

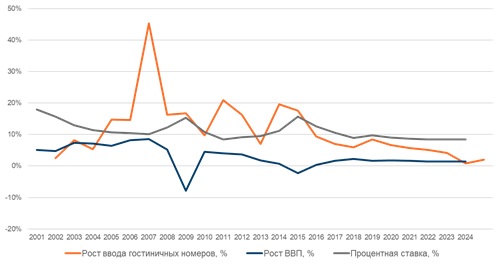

График 5 сопоставляет между собой динамику ввода новых гостиничных номеров, а также динамику изменения ВВП и процентной ставки.

График 5

Источник: ООО «Кушман энд Вэйкфилд», Oxford Economics, 2019 г.

Здесь вполне очевидна зависимость между активностью гостиничного строительства и состоянием здоровья экономики. Хотя, стоит отметить, что сфера недвижимости, с учетом длительных периодов разработки и строительства гостиничных проектов (для гостиниц средний срок разработки и строительства проекта составляет 4-5 лет), более инертна в своей реакции на кризисы, особенно если проекты были начаты до очередного кризиса. При этом, нельзя не отметить практически обратную зависимость между введенными в эксплуатацию гостиничными номерами и стоимостью заемного капитала. Вполне логично, что чем дешевле обходится проектное финансирование, тем более привлекательны новые проекты для девелоперов. С учетом специфики гостиничного бизнеса, где стабилизированные операционные результаты нового отеля ожидаются не ранее 3-4 года после открытия, а начальные инвестиции в строительство «под ключ» в пересчете на квадратный метр гораздо весомее, чем для других типов недвижимости, дороговизна заемных средств на самом начальном этапе анализа проекта перечеркивает и без того тяжелые в запуске проекты.

В результате, в ближайшую пятилетку темпы ввода новых гостиничных номеров в России будут менее активными, чем раньше. И хотя при прочих равных условиях инвесторы стараются выбирать наименее рискованные рынки и проекты, в связи с чем значение (и привлекательность) московского рынка только возрастает, не факт, что даже заявленные или строящиеся гостиницы будут вводиться по графику. Разумеется, причин подобной ситуации множество.

Во-первых, это отсутствие ожиданий инвесторов о заметных темпах роста экономики страны в среднесрочной перспективе, что способно стимулировать не только внутренний, но и внешний спрос на гостиничные услуги. Во-вторых, как следствие, сохраняется высокая чувствительность потребителя к цене на размещение и прочие услуги, традиционно предлагаемые в гостиницах, которая не позволяет окупить значительные первоначальные инвестиции, особенно для гостиниц международных сетевых брендов. Кроме того, влияет высокая стоимость привлеченного капитала при дефиците или полном отсутствии льготных условий кредитования, что уводит сроки окупаемости гостиниц за 15-летний период, заставляя потенциальных инвесторов откладывать решения о начале новых гостиничных проектов.